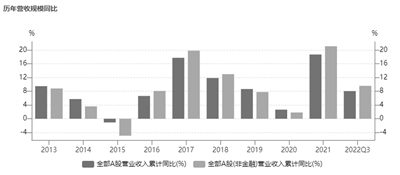

基金三季报日前正式披露完毕。整体而言,在较为波动的市场中,基金经理三季度对股票仓位的调整态度出现一定差异,部分仍保持90%以上高仓位运作,也有部分明显下调仓位。从行业来看,新能源以及传统能源、资源等成为基金经理关注的重点。

股票仓位整体走低

“茅宁”持有规模超千亿

整体来看,三季度,随着A股市场震荡,公募基金规模出现环比下滑,但依然保持在26万亿元以上。据Wind统计,截至三季度末,全市场10190只公募基金规模合计26.43万亿元,较二季度末的26.66万亿元降低0.86%。具体来看,三季度末股票型、混合型基金规模相比二季度末出现不同程度的下降,债券型则明显增长。

从仓位来看,权益类基金在三季度整体降低了股票仓位。据天相投顾数据统计,截至三季度末,全市场开放式股票型、开放式混合型和封闭式股票型基金(不包括指数型、债券型、保本型和货币基金)的平均股票仓位为72.97%,二季度则为74.25%;债券仓位则从二季度的17.56%提升至18.62%。其中,股票型开放式基金平均股票仓位由二季度的88.15%降至三季度的86.91%,混合型开放式基金平均股票仓位由二季度的72.05%降至三季度的70.76%。

与此同时,基金经理借助分散化投资应对市场不确定性。据平安证券统计,截至三季度末,主动权益基金前十大重仓股仓位中位数为46.48%,较上季度末下降0.58个百分点。不少基金经理还选择扩大覆盖行业范围来应对市场波动。部分行业主题基金的基金经理从押注单一方向,转向均衡配置行业内各个细分领域的龙头,或在行业内部进行结构性调仓,以应对当前的短期波动。

从行业来看,基金重仓股主要分布在医药生物、电子、电力设备等板块。《经济参考报》记者根据Wind统计,三季度公募重仓个股中属于医药生物和电子行业的分别有281只、228只,属于电力设备、机械设备、基础化工、计算机和汽车板块的个股也均在100只以上。不过,从持仓较多的前列重仓股来看,新能源、消费、信息技术等行业更受基金青睐。

具体而言,以持有基金数量为标准统计,Wind数据显示,三季度末持有基金数量最多的前十大个股分别为贵州茅台、宁德时代、泸州老窖、五粮液、隆基绿能、保利发展、比亚迪、招商银行、中国中免以及山西汾酒,贵州茅台、宁德时代获基金持有规模在千亿元以上。其中,贵州茅台持股总市值为1768.80亿元,持股数量9446.73万股,环比减少2.75万股;宁德时代持股总市值1097.15亿元,持股数量2.74亿股,环比减少431.94万股。

基金经理乐观看待后市

随着三季报披露,基金经理对于后市观点也显现出来。不少基金经理表示,尽管三季度市场情绪较为低迷,但当前A股估值水平已经较低,看好未来中国经济增长的韧性,对后期市场态度乐观。

站在当前时点,广发基金经理刘格菘认为,现在有更多确定性较高的投资机会,“站在中长期看,当市场出现‘超调’时,很多成长性行业的资产容易被错误定价,此时反而会带来更多确定性较高的投资机会。”国投瑞银基金经理施成也认为,四季度是承上启下的季度,虽然目前整体市场情绪和预期均处于低点,但仍然看好未来中国经济增长的韧性和成长行业的潜力。

兴证全球基金经理谢治宇则在三季报中提到,中期看A股估值已较低,今年传统能源走强,而新能源、半导体、医药等成长性行业估值接近历史底部位置。

对于三季度调整幅度较大的医药、新能源等行业,汇丰晋信基金经理陆彬认为,过去三年,全球能源结构快速向新能源转型,新能源汽车和新能源发电的渗透率大幅提升,行业也经历了高速的发展期,中国在新能源产业链上已经涌现出越来越多具备长期优质成长潜力的公司,这些公司的近年资本开支较大、技术储备充足、竞争力日益加强、市占率还在持续提升,未来几年有望实现较快的复合增速。

睿远基金经理傅鹏博也表示,持仓方面,前三季度跌幅居前的疫苗、创新药、慢病治疗等医疗子板块,都进行了布局,且个股持有周期相对较长。对于新能源板块出现的技术迭代、竞争格局变化、公司核心壁垒的消长,也会紧密跟踪。